Fiscalité Monuments Historiques

La loi Monuments Historiques possède une fiscalité particulière que l’on explique trop peu. Cet article va vous expliquer en détail la fiscalité qui entoure la loi Monuments Historiques ainsi que ses différents avantages fiscaux. Si vous souhaitez en apprendre encore plus que la défiscalisation avec la loi Monuments Historiques vous povuez consulter nos articles sur les détails méconnus de la loi Monuments Historiques.

Rappel loi Monuments Historiques | Avantages fiscaux loi Monuments Historiques | Régime fiscal loi Monuments Historiques

Rappel loi Monuments Historiques en 2022

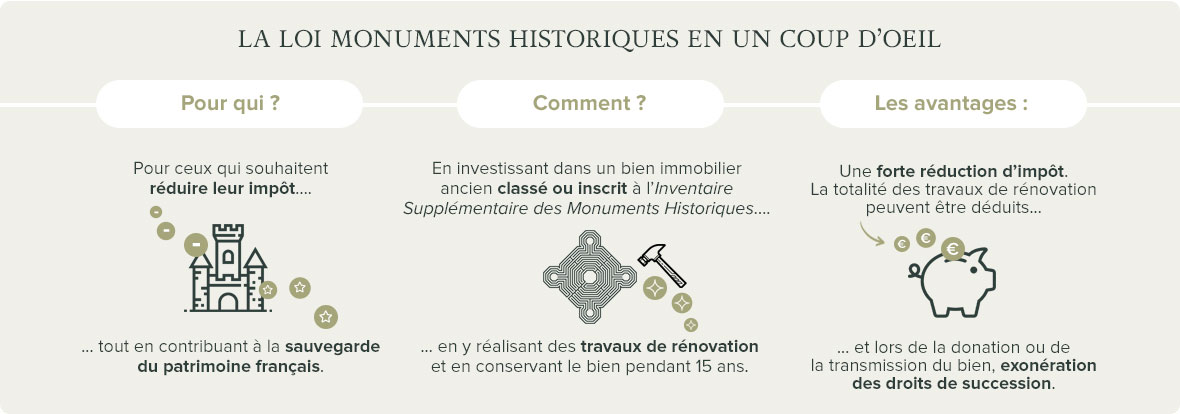

La loi Monuments Historiques offre une réduction d’impôt aux contribuables qui rénovent un monument historique. L’objectif est d’inciter à la conservation du patrimoine immobilier français. Pour profiter des avantages fiscaux il faut que le bien soit classé Monument Historique et que les travaux soient suivis par un Architecte des Bâtiments de France. En échange les travaux que vous effectuez pour rénover votre bien sont déduits de vos impôts. A noter que si vous êtes fortement imposé, la loi Malraux est également une solution intéressante.

Avantages fiscaux loi Monuments Historiques en 2022

Les avantages fiscaux de la loi Monuments Historiques sont multiples. C’est la solution la plus avantageuse pour les contribuables fortement imposés puisque comme vu précédemment, elle n’a pas de plafond à la défiscalisation (contrairement à la loi Malraux). La succession d’un monument historique est totalement exonérée des droits de succession, un avantage conséquent au vu du prix que peuvent atteindre certains biens.

Il y a également des avantages pour l’IFI en loi Monuments Historiques. Concernant la plus-value immobilière lors de la vente, le monument historique est imposé au même titre qu’un bien classique. Cela dépend du temps que vous conservez votre bien. Plus vous gardez votre bien longtemps, moins vous serez imposés. Les taux sont amenés à changer, pour connaître exactement le vôtre, nous vous invitons à vous rapprocher d’un professionnel.

Régime fiscal Monuments Historiques en 2022

Si vous générez des recettes ou non, le régime fiscal de l’investissement en monument historique varie :

- Votre monument historique est occupé et génère des recettes : les charges foncières correspondants à la partie occupée par le propriétaire sont imputables au revenu global. Les autres charges (liées à la visite ou la l’occupation partielle par exemple) sont utilisées pour calculer le revenu net foncier. A noter qu’en cas de déficit, vous pouvez l’imputer à votre revenu foncier

- Votre monument historique n’est pas occupé et génère des recettes : les charges foncières peuvent être imputées à vos revenus fonciers. A noter que si elles sont supérieures à votre revenu foncier, vous pouvez déduire le reste sur votre revenu global.

- Votre monument historique ne génère pas de recette : si vous ne générez aucune recette (et ce que le monument historique soit ouvert ou non, occupé ou non), l’intégralité des charges foncières est déductibles de votre revenu global